Home >> Robo Advisor >> Kosten

Robo Advisor Kosten

15 digitale Vermögensverwaltungen im Kosten-Check

Autor: Michael Beutel Update: 2. April 2024

Erfahrene Börsianer wissen: “Kosten sind ein Rendite-Killer”.

Warum? Weil niedrige Kosten dank der Magie des Zinseszinses schon in wenigen Jahren einen gewaltigen Unterschied in der Wertentwicklung machen.

Robo Advisor arbeiten digital und effizient, verzichten auf teure Filialen und sind damit deutlich günstiger als das Angebot einer klassischen Filialbank.

Doch auch bei den Gebühren der Robo Advisor gibt es deutliche Unterschiede. Der folgende Beitrag macht die Robo-Advisor-Kosten untereinander transparent und vergleichbar.

Robo Advisor Kosten im direkten Vergleich

Anmerkungen zum Kostenvergleich:

quirion: im ersten Jahr fallen bis 10.000 Euro keine Servicegebühren an

Zeitlich begrenzte Neukundenaktionen sind nicht berücksichtigt

Welche Kosten fallen bei einem Robo Advisor an?

Die Preismodelle der Robo Advisor sind sehr transparent. Die Robo-Advisor-Gebühren bestehen im Wesentlichen aus folgenden Bausteinen:

- Servicegebühr

- Depotkosten

- Fondskosten

- Transaktionskosten

- Spreads

- Erfolgsabhängige Gebühr

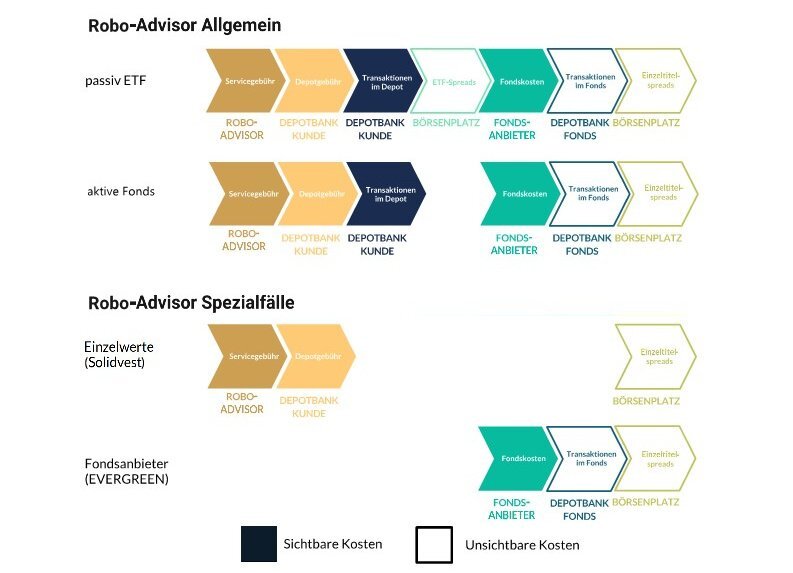

Die folgende Grafik ist Teil der Studie “Asset Management im Robo-Advisory”, die in Zusammenarbeit der GREEN finance consulting e.V. und der EVERGREEN GmbH entstanden ist. Sie zeigt die eine schematische Übersicht der anfallenden Kosten bei der Geldanlage mit Robo Advisor. In den folgenden Abschnitten schauen wir uns die einzelnen Bausteine genauer an.

1. Servicegebühr

Fast alle Robo Advisor erheben eine jährliche Servicegebühr, die sich an der Höhe deiner Anlagesumme orientiert. Sie deckt dabei alle Kosten ab, die beim Robo Advisor bzw. der Partnerbank anfallen.

Die Servicegebühr umfasst folgende Leistungen:

- Vermögensverwaltung

- Reporting

- Überwachung der Geldanlage (Rebalancing)

- Kundenservice

Daneben enthält die Servicegebühr i.d.R. folgenden Kosten:

- Kontoführung der Partnerbank

- Depotführung der Partnerbank

- Wertpapiertransaktionen der Partnerbank

Oftmals staffeln die digitalen Vermögensverwalter die Servicepauschale in Abhängigkeit von der angelegten Summe. Je höher deine Anlagesumme, umso niedriger die prozentuale Servicegebühr.

Die Abrechnung der Servicegebühr erfolgt monatlich, quartalsweise oder einmal im Jahr. Sie wird entweder von deinem Verrechnungskonto bei der Partnerbank abgebucht oder durch den Verkauf von Fondsanteilen dem Fondsvermögen entnommen.

Der Durchschnitt der jährlichen Servicegebühren aller 15 von uns getrackten Robo Advisor schwankt abhängig von der Anlagesumme zwischen 0,00 % bis zu 1,20 %. Anbieter mit aktiven Portfoliomanagement weisen naturgemäß eine höhere Servicegebühr aus als Anbieter mit einem passiven Portfoliomanagement.

Anlagesumme | geringste Kosten | Ø Kosten | höchste Kosten |

|---|---|---|---|

5.000 € | 0,00 % | 0,65 % | 1,18 % |

10.000 € | 0,00 % | 0,65 % | 1,18 % |

25.000 € | 0,00 % | 0,73 % | 1,20 % |

50.000 € | 0,00 % | 0,69 % | 1,20 % |

100.000 € | 0,00 % | 0,69 % | 1,20 % |

2. Depotkosten

Robo Advisor bieten keine eigenen Depots an, da sie in der Regel keine Banklizenz besitzen. Das übernimmt die Partnerbank, was zusätzliche Sicherheit bietet, da dein Vermögen bei einer Bank unter staatlicher Aufsicht der BaFin und nicht beim Robo Advisor lagert.

Die Kosten für die Konto- bzw. Depotführung sowie die Wertpapiertransaktionen der Partnerbank sind in der Servicegebühr enthalten.

3. Fondskosten

Zur Servicegebühr kommen die Gebühren für die Verwaltung und den Betrieb der vom Robo Advisor eingesetzten Produkte hinzu. Hierzu zählen beispielsweise ETF-Gebühren, Fondsgebühren oder Gebühren für andere Finanzinstrumente.

Die jährlichen Fondskosten können über die Kennzahl Total Expense Ratio (Abkürzung: TER, auch Gesamtkostenquote genannt) angegeben werden.

Aus folgenden Positionen setzt sich die Total Expense Ration zusammen:

Managementgebühren: Der Fondsanbieter berechnet eine prozentuale Gebühr vom Fondsvolumen für das Portfolio-Management und Research des Fonds. Darin enthalten ist oftmals die Gewinnmarge der Fondsgesellschaft.

Kapitalverwaltungsgebühren: In der Regel übernimmt eine externe Kapitalverwaltungsgesellschaft (KVG) die organisatorische Verwaltung des Fonds. Die KVG kann ihre Kosten über mehrere Fonds verteilen und ist dadurch deutlich günstiger als eine interne Verwaltung. Neben der administrativen Verwaltung ist sie voll umfänglich für die Einhaltung der rechtlichen Rahmenbedingungen verantwortlich.

Depotbankgebühren: Hier sind nicht die von den Investoren zu zahlenden Depotkosten gemeint, sondern die Gebühren für das Depot für die Wertpapiere, die für den Fonds gekauft werden. Aus rechtlichen Gründen muss eine Depotbank von der Fondsgesellschaft beauftragt werden, die sich um die Depotführung sowie die Berechnung der Anteilspreise und Ausgabe und Rücknahme der Investmentanteile kümmert.

Gebühren für Vertrieb und Administration: Das sind sonstige Betriebskosten, wie Marketingkosten oder Kosten für den Abschlussprüfer.

Die Höhe der TER ist von den Wertpapieren im Portfolio abhängig. Aktiv gemanagte Fonds sind naturgemäß deutlich kostenintensiver als passiv gemanagte Fonds, wie Exchange Traded Funds (ETFs). Einzeltitel wie Aktien und Anleihen haben keine Produktkosten.

Da auch diese Kosten langfristig einen wichtigen Einfluss auf deinen Anlageerfolg haben, versuchen die digitalen Vermögensverwaltungen in der Regel kostengünstige Fonds bzw. ETFs oder andere Finanzprodukte auszuwählen.

Auf die Höhe der Kosten des einzelnen Wertpapiers hat der Robo Advisor jedoch keinen Einfluss. Er ist weder an den Kosten beteiligt, noch verdient er daran etwas.

Wichtig ist auch zu wissen, dass diese Kosten ebenfalls anfallen, wenn du selbständig mit Fonds bzw. ETFs handelst.

Wie hoch die Produktkosten genau sind, hängt von den einzelnen Wertpapieren im Robo-Depot ab. Sie belaufen sich bei ETFs auf etwa 0,25 % pro Jahr. Aktiv gemanagte Fonds veranschlagen höhere Gebühren von teilweise über 1 %.

In der folgenden Tabelle sind die durchschnittlichen Produktkosten der Robo Advisor angegeben:

Investment | geringste Kosten | Ø Kosten | höchste Kosten |

|---|---|---|---|

5.000 € | 0,10 % | 0,34 % | 1,58 % |

10.000 € | 0,10 % | 0,34 % | 1,58 % |

25.000 € | 0,10 % | 0,32 % | 1,58 % |

50.000 € | 0,10 % | 0,31 % | 1,58 % |

100.000 € | 0,10 % | 0,31 % | 1,58 % |

4. Transaktionskosten

Bei Wertpapier- oder Fondskäufen und -verkäufen entstehen Ordergebühren, also Transaktionskosten. Diese werden von der Partnerbank erhoben und sind in der Regel in der Servicegebühr enthalten. Je häufiger ein Portfolio umgeschichtet wird bzw. je häufiger ein Rebalancing stattfindet, umso höher sind die Transaktionskosten.

Davon zu unterscheiden sind die Transaktionskosten, die zusätzlich auf Fondsebene anfallen. Diese fallen immer dann an, wenn Wertpapiere innerhalb des Fonds gekauft werden.

5. Spreads

Beim Kauf bzw. Verkauf von Wertpapieren über Börsen fallen Kosten in Form von eines Spreads zwischen dem Kauf- und Verkaufspreis an, der auch Geld-Brief-Spanne genannt wird.

Je liquider das jeweilige Wertpapier, desto geringer fällt der Spread aus.

Manche Robo Advisor handeln Fonds zum NAV (Nettoinventarwert des Fonds). Hier besteht kein Spread, es wird jedoch ein Transaktionsentgelt, die sogenannten “Additional Trading Costs” (kurz ATCs), fällig. Während sich die Spreads an der Börse sekündlich ändern, werden die ATCs im Vorfeld festgelegt.

Welches Modell letztendlich die geringeren Kosten aufweist, ist aufgrund der sich ändernden Variablen schwierig vorhersehbar. Am Ende weisen die ATCs nur geringe Unterschiede zu den Spreads an der Börse auf.

Die Spreadkosten fallen auch bei der eigenständigen Anlage an. Wichtig ist, dass häufige Umschichtungen im Portfolio, die Performance mindern.

6. Erfolgsabhängige Gebühr / Performancegebühr

Eine Erfolgsbeteiligung, auch Performance-Fee oder Gewinnbeteiligung genannt, ist eine Gebühr, die abhängig von der jeweiligen Wertentwicklung erhoben wird.

Derzeit wird die Gebühr nur von zwei Robo Advisor, Solidvest und Estably, erhoben. Beide Anbieter berechnen die Erfolgsbeteiligung nach dem sogenannten „High Water Mark-Prinzip”.

Wird am Jahresende nach dem Abzug der Servicegebühr ein Gewinn gegenüber dem historischen Jahreshöchststand erzielt, so erhalten die Anbieter 10 % dieser Wertsteigerung. Sind Verluste angefallen, müssen diese erst aufgeholt werden, bevor neue Gebühren erhoben werden.

Häufige Fragen

Warum ist ein Robo Advisor günstiger als andere Anlagelösungen?

Robo Advisor arbeiteten digital, effizient und verzichten auf teure Filialen. Viele Prozesse sind gegenüber traditionellen Banken automatisiert und bringen Kostenvorteile mit sich. Diese geben die Robo Advisor weiter und sind deswegen oftmals günstiger als andere Anlagelösungen.

Wie werden die Robo-Advisor-Gebühren beglichen?

Die Gebühren werden ja nach Anbieter monatlich, quartalsweise oder jährlich direkt mit deinem Verrechnungskonto verrechnet. Die Fondskosten werden von der jeweiligen Fondsgesellschaft verrechnet.

Entstehen Kosten bei der Kündigung eines Robo Advisor?

Nein, bei einer Kündigung entstehen dir keine zusätzlichen Kosten.

Was kosten weitere Ein- oder Auszahlungen?

Bei Ein- oder Auszahlungen fallen bei allen Anbietern keine zusätzlichen Gebühren an.

Erhalten die Robo Advisor Rückvergütungen (Kick-Back-Zahlungen), Provisionen oder sonstige finanzielle Zuwendungen von den Produktanbietern?

In der Regel werden finanzielle Zuwendungen – sofern sie überhaupt anfallen – von den Robo Advisor nicht einbehalten, sondern an ihre Kunden weitergereicht.

Wo sehe ich genau, wann welche Kosten anfallen?

Je nach Partnerbank erhältst du einmal im Quartal bzw. Jahr eine detaillierte Kostenaufstellung für den Handel und die Verwahrung der Fonds aus deinem Depot.

Warum geringe Kosten das A und O einer erfolgreichen Geldanlage sind

Um zu veranschaulichen, wie vermeintlich geringe Unterschiede der Gebühren einen großen Teil deiner Ersparnisse auffressen, schauen wir uns folgendes vereinfachtes Beispiel an.

Stell dir vor, du investierst einmalig 50.000 Euro und monatlich 300 Euro für deine Altersvorsorge. Die angenommene Rendite beträgt 7 % pro Jahr, was ungefähr der historischen Rendite von Aktien entspricht.

Du hast die Wahl zwischen:

1. Einem Standard-Mischfonds aus der Bankfiliale von nebenan, dessen Kosten bei 2,5 % p.a. liegen.

oder

2. Einem Robo Advisor, bei dem die jährlichen Kosten 1,0 % betragen.

Der Unterschied: “Nur” 1,5 % pro Jahr.

Das mag auf den ersten Blick nach nicht viel klingen.

Das Ergebnis nach 30 Jahren sähe wie folgt aus:

Mit einem Robo-Advisor hättest du am Ende 573.053 Euro. Wenn du stattdessen in den Mischfonds investierst, kommst du auf 400.316 Euro.

Durch den Einsatz eines (teuren) Mischfonds verlierst du über 170.000 Euro!

Das würde wahrscheinlich bedeuten, dass du ein paar Jahre länger auf deine Rente warten müsstest.

Der Grund, warum aus einem solch kleinen Kostenunterschied am Ende eine so große Summe werden kann, heißt “Zinseszinseffekt”. Denn die jährliche Kostendifferenz bleibt dir erhalten und wächst ebenfalls mit 7% pro Jahr mit.

Wie sich die Kosten im Laufe der Zeit zu stattlichen Summen auftürmen, zeigt die folgende Tabelle:

Jahre ab heute | Mischfonds | Robo Advisor | Differenz |

|---|---|---|---|

5 Jahre | 82.028 € | 87.640 € | 5.612 € |

10 Jahre | 121.694 € | 137.872 € | 16.178 € |

20 Jahre | 231.657 € | 294.362 € | 62.705 € |

30 Jahre | 400.316 € | 573.053 € | 172.737 € |

Zugegeben: Das Beispiel ist ziemlich extrem. Es gibt deutlich günstigere aktive Fonds am Markt und auch Robo-Advisor-Anbieter, die höhere Gesamtkosten verlangen, wie du oben gesehen hast.

Trotzdem zeigt es deutlich, dass es sich lohnt, bei den Kosten einer Geldanlage genauer hinzuschauen. Denn die zukünftige Performance deiner Geldanlage ist immer unsicher, die Kosten dagegen immer vorher bekannt.

Fazit

Die Wertentwicklung einer Anlage hängt entscheidend von ihren Kosten ab.

Dank digitaler Technologie und schlanker Strukturen haben Robo Advisor niedrige Verwaltungskosten. Trotzdem gibt es gewaltige Unterschiede zwischen den einzelnen Anbietern.

Die jährlichen Servicegebühren schwanken zwischen 0 % und 1,2 % im ersten Jahr. Auch die Produktkosten unterscheiden sich deutlich.

Es ist daher sinnvoll, auf die Kosten zu achten, denn die Robo-Advisor-Gebühren werden jedes Jahr erhoben und wachsen mit der Höhe deines Vermögens.

Doch Achtung: Bei der Suche nach dem richtigen Robo Advisor sollten Kosten nicht das einzige Auswahlkriterium sein. Das Angebot, die Performance, die Mindestanlage und viele weitere Punkte sind ebenso wichtig. Du findest den passenden Anbieter in unserem Robo Advisor Vergleich.

Über den Autor

Michael Beutel ist Gründer von Geldanlage-digital und seit über 20 Jahren leidenschaftlicher Börsianer. Als Dipl.-Volksw. / Dipl.-Kfm. sammelte er langjährige Erfahrungen im Finanzbereich und im Aufbau digitaler Geschäftsmodelle. Mit der Plattform Geldanlage-digital bringt er Transparenz in den Markt der digitalen Geldanlage und unterstützt Privatanleger dabei, den richtigen Robo Advisor zu finden.

Gesponsert

Digitale Vermögensverwaltung

Dein Geld smarter investiert mit MorgenFund

Niedrige Einstiegshürde: Starte schon ab 50 € monatlich oder mit einem Einmalbetrag von 400 €.

Expertise, die überzeugt: Vertraue auf 60 Jahre Erfahrung und genieße rund um die Uhr Kontrolle über dein Investment.

Exklusives Angebot: Spare mit dem Code "2024GeldanlageDigital50" und zahle nur 0,50 % Verwaltungsgebühr pro Jahr (anstatt 0,75 %).